お子さまの将来の為に、今からしっかり貯蓄をしていきたい!と思っても、毎月コツコツ貯金するのは、案外難しいものですよね。

そんな方におすすめなのが、保険を利用した貯蓄方法!

教育費の貯蓄と言えば、学資保険を思い浮かべる方が多いのではないかと思うのですが、終身保険を利用している人もいるんです。

では貯蓄をすると考えた時に、学資保険と終身保険、一体どちらがお得なのでしょう?

この答えを考える時、あなたがどんな風に教育費を貯蓄していきたいかがポイントになってきます。

こちらの記事では、以下のような順で、学資保険・終身保険の人気保険を比較していきます。

あなたにとって学資保険と終身保険、どちらがぴったりなのかが明らかになるはずです!

ぜひ参考にしてみてくださいね。

終身保険は学資保険の代わりになる?

学資保険の代わりになるといわれているのが、終身保険です。

どちらを選べば良いの?と悩んでいる方に、結論からお伝えすると・・・

大学までの教育資金としては、学資保険の方が返戻率が高くおすすめ。

将来に備えるための貯蓄を目的としていて、長期的に保険をかけ続けられ、子供結婚資金や孫の教育資金として使っても良いとお考えなら、終身保険の方がおすすめです。

見極めるポイントとしては、

- 貯蓄した資金の使い道(使うタイミング)

- 返戻率

- 保障内容

などが挙げられます。

理由として、それぞれの保険の特長が関係してくるので、まずは学資保険・終身保険が、どんな保険なのかについて、ご紹介していきます。

学資保険とは

学資保険とはその名の通り、お子さまの将来の教育費を準備する保険を指します。

そのため、契約者はパパやママになりますが、被保険者がお子さまになります。

月額保険料を払込むことで、将来必要なタイミングで資金の受取りができるので、”自分でコツコツ貯めるのが苦手・・・”という方におすすめです。

ご自身で貯蓄できる方であれば”普通に銀行で貯金したのでも良いのでは?”と思われるかもしれませんが、契約者の万一には、保険料払込免除の制度があり、以後の保険料の支払いが不要となったうえで、祝金や満期金はしっかり受取れるのが特長です。

また、ひとくちに学資保険といっても、貯蓄型と保障型に分けられます。

貯蓄型と保障型を見極める際に重要となるのが「返戻率」 と呼ばれる、実際に払い込む保険料の総額と、受取る学資金の総額の割合です。

貯蓄型は、できるだけ保障を省いたシンプルなプランで、その分「返戻率」が、高くなります。

一方の保障型は、お子さまの万一のケガや病気に備えたり、入院の際に見舞金が受取れたりと、もしもの場合の保障が手厚くなっています。

ただ、保障を充実させることで、必然的に返戻率が低くなります。

学資保険には、払込満了年齢や、学資金の受取り時期など、細かい設定項目があります。

さらに契約者や被保険者の年齢によっても、返戻率は変動しますので、気になる学資保険がある場合には、一度シュミレーションや資料請求をして、複数社で比較検討してみることをおすすめします。

終身保険とは

死亡保障の保険には、定期保険と終身保険があります。

こちらはいずれも、被保険者は契約者であるパパやママです。

定期保険は保障の期間が決まっており、一般的に掛け捨ての保険です。

掛け捨ての分、保険料は低めに設定されています。

一方終身保険は、保障が一生涯続く満期がない保険を指します。

保障が一生涯続くので、途中で解約して老後の生活資金にしても良いですし、葬儀の費用に充てることもできます。

人が生きていれば必ず必要になる資金として貯めておけるので、かけていて損はない保険です。

定期保険は保険料がムダになっている気がして微妙だなと感じられる方におすすめです。

もちろん、長期間置いておくほどに、確実に返戻率は上がるようになっています。

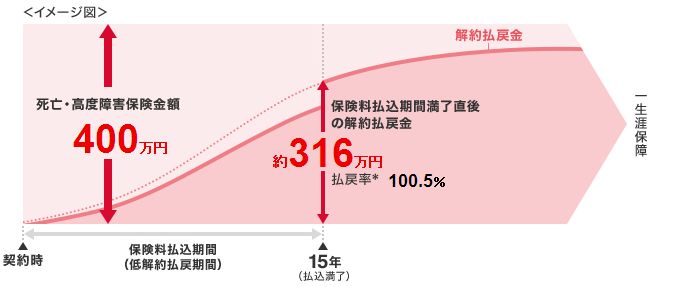

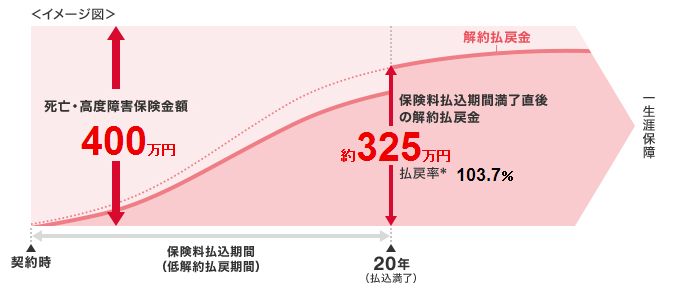

より返戻率の高い終身保険に加入したい方には、低解約返戻金型終身保険がおすすめです。

低解約返戻金型終身保険は、払込期間のうちに解約すると戻ってくるお金が少なめに設定されているので、大きく元本割れしてしまうものの、払込満了後には一気に返戻率が上がる終身保険。

月々の保険料もお手頃なので、負担を少なく、着実に老後の費用を貯蓄したい方にぴったりです。

教育費目的として学資保険と終身保険を徹底比較

学資保険と終身保険の特長・違いが分かったところで、教育費を目的とした場合のそれぞれの内容を比較していきます。

各保険会社や選択するプランによって、条件は異なるので、およそ目安として参考にしてくださいね。

| 学資保険 | 終身保険 | |

| 契約できる年齢 | 契約者:18~75歳 被保険者(お子さま):0~14歳 | 大人:15~75歳 |

| お金を受け取るタイミング | 11歳~22歳 | 大人:いつでも |

| 返戻率 | 保障型と貯蓄型で異なる | 長期間かけるほど上昇する |

| 月額の支払い金額 | 5,000~15,000円 | 3,000~1,5000円 |

| 途中解約した場合 (返戻率) | 90~100% | 50~70% |

| 万が一の保障 (契約者死亡時) | ・保険料払込免除 ・お見舞金 ・養育(育英)年金 | なし |

※契約者:30歳男性 学資保険の被契約者:0歳 受取り保険料:200万円 月払の場合

契約できる年齢

学資保険は契約者と被保険者に年齢制限が設けられています。

特に被保険者であるお子さまは、10歳未満で加入を打ち切る学資保険が多く、日本生命ではなんと0~2歳までという保険もあるほどです。

大人の場合は、40代・60代が契約できる年齢のボーダーラインにしている保険会社が大多数を占めています。

契約者の死亡時に、保険料払込免除など保障が受けられるのも、学資保険の特長ですので、保険会社としてもリスクを抑えたいのです。

もしお孫さまのために学資保険を検討している、おじいちゃんおばあちゃんは、選べる保険が限られるので、注意が必要です。

終身保険は、パパやママにかける保険なので、契約できる年齢はかなり広く設けられています。

そのため、契約年齢で心配する必要はなさそうです。

お金を受け取るタイミング

学資保険は、お金がかかると言われている大学入学に備えて加入する方のために、その多くが22歳満期となっています。

ただ、お金の受取り時期としては、満期時に一括で受取ることも、幼稚園入園から進学するごとに受取る事も可能です。

ライフプランに合わせて、お好きな受取り時期が選べますが、最も遅く受取る場合でも22歳となるのが学資保険です。

事前に受取り時期が決まっているので、それ以外のタイミングでは受取れないという点ではデメリットですね。

終身保険は先程ご紹介したように、一生涯保障が続く保険ですので、お金を受け取るタイミングはいつでも構いません。

払込を終えてすぐにでも、しばらく寝かせておいて死亡時にでもと、お好きな時に資金を手にできるため、入学金以外の方法にも好きなように使えるのが嬉しいですね。

返戻率

学資保険の返戻率は、選ぶ保険によって大きく異なります。

返戻率が高い事で人気のソニー生命と、貯蓄型の東京海上日動あんしん生命を比較してみましょう。

| 月額保険料 | 返戻率 | 保障内容 | |

| ソニー生命 (学資金準備スクエア) | 9,020円 | 102.6% | ・保険料払込免除 ・ 死亡給付金 |

| 東京海上日動あんしん生命 (5年ごと利差配当付こども保険) | 10,856円 | 85.29% | ・保険料払込免除 ・死亡給付金 ・災害死亡保険金 ・養育年金 |

※契約者:30歳男性 被保険者:0歳 保険料払込期間:18年 満期年齢:22歳 学資金受け取り総額:200万円 月払いの場合

2社を比較してみると、まず返戻率に大きな差があることが分かります。

ソニー生命のような貯蓄型の学資保険を利用すれば、契約条件にもよりますが、返戻率は100%を超えてくるので掛け金よりも、受け取る学資金は多くなります。

東京海上日動あんしん生命のような保障型の学資保険を選べば、返戻率は低くなりますが、契約者またはお子さまの万一に、手厚い保障が受けられます。

学資保険の返戻率は、保険会社ごとにさまざまですので、どんなことに期待して学資保険を検討しているのかを明確にすることが、初めの一歩となりますね。

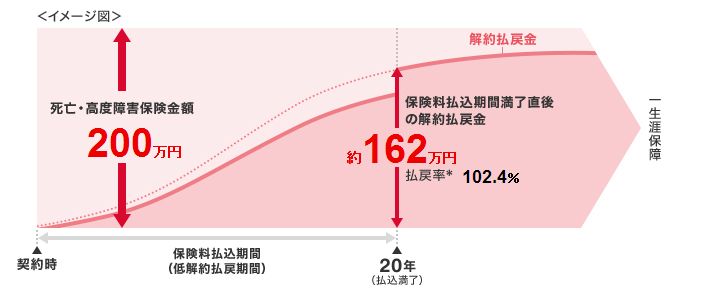

終身保険の返戻率は、長期間に渡ってかけるほど、着実に上がります。

人気のオリックス生命「RISE」の返戻率を参考にしてみると…

契約者:30歳男性 保険料払込期間:20年 保険金額:200万円 月払(月額保険料:6,618円)の場合

年数ごとに着実に返戻率が上がっていることが分かります。

また、RISEのような低解約返戻金型終身保険では、途中解約では大きく損をしますが、払込満了後には返戻率が大きく上昇し、年数を重ねるほどにも上がっていきます。

月額の支払い金額

月額の保険料は、いずれの場合にも5000円~15,000円程になります。

保険料を抑えたい方は、

- 必要のない特約は外す

- 保険料払込期間を長めに設定する

- 受取り学資金総額や保険金額を少なめに設定する

- 学資保険の場合、兄弟割などの割引を利用する

といった方法があります。

また、保険料は契約者の年齢や性別によっても変わってくるので、なるべく早い段階での加入をおすすめします。

例えば、ソニー生命「学資準備金スクエア」のシュミレーションで比較してみると…

| 契約者年齢 | 月額 | 総払込金額 | 返戻率 |

| 30歳 | 15,788円 | 1,894,560円 | 105.5% |

| 31歳 | 15,792円 | 1,895,040円 | 105.5% |

※契約プラン:Ⅲ型 被契約者(お子さま):0歳 保険期間:22歳満期 払込期間:10歳 受取り総額200万円 月払いの場合

目に見える範囲で返戻率自体は変わらないものの、30歳時点で契約した方が総払込金額が安くなっています。

さらに学資保険では、お子さまの年齢によっても保険料が変わります。

先程と同様に、ソニー生命「学資金準備スクエア」にて生まれた直後の契約と、3歳の段階での契約を比較してみましょう。

| 加入年齢 | 月額 | 払込総額 | 返戻率 |

| 0歳 | 15,788円 | 1,894,560円 | 105.5% |

| 3歳 | 23,752円 | 1,995,168円 | 100.2% |

※契約プラン:Ⅲ型 契約者:30歳男性 保険期間:22歳満期 払込期間:10歳 受取り総額200万円 月払いの場合

0歳、3歳で比べてみると払込期間が短くなる分、月々の保険料に大きな差がでることが分かります。

さらになんと、払込総額に約10万円もの差がでてきました。

とにかく種類も多く、それぞれにメリットデメリットのある学資保険ですので、どれにしようかと、悩まれる気持ちも分かります。

ただ、保険料を抑えるにはなるべく早い段階での契約が、基本となることをお忘れなく!

途中解約した場合(返戻率)

いずれの保険についても、途中で解約すると、掛け金が全額戻ってくることはありません。

それぞれ途中解約となってしまった場合には、学資保険で90%~100%、終身保険で50%~70%の返戻率と言われています。

特に、低解約返戻金型終身保険を契約されている場合には、月々の保険料を抑える代わりに、途中解約した場合の返戻率はかなり低く設定されているので、注意が必要です。

かなり損をした気持ちになりますよね・・・

「思っていた保険じゃなかった」「保険料が払えなくなってしまった」とならないように、事前に細かいところまでリサーチしておくことをおすすめします。

万が一の保障(契約者死亡時)

契約者に万が一のことがあった場合、終身保険では保険金が支払われ、その役割を終えます。

学資保険の場合は、契約者にもしものことがあっても、被契約者であるお子さまに教育資金を残す意味合いも持つ保険だとご説明しました。

そのため、以後の保険料の払い込みは免除されますが、祝金や満期金などの保障は満期まで続きます。

保障型の学資保険に加入していれば、お見舞金や養育(育英)年金の支給が受けられたりもするので、とても心強いですね。

学資保険と終身保険でシミュレーション比較

ここまで学資保険と終身保険の違いについてご紹介してきましたが、一番気になるのは「学資保険・終身保険どちらを選んだら良いのか」ですよね。

ここからは、口コミ人気の高い3社に絞って、シュミレーション比較を行います!

学資保険からソニー生命・明治安田生命、終身保険からオリックス生命をピックアップしました!

より比較がしやすいように、大学に備えた学資金の積み立てに特化し、下記を条件でシュミレーションを行います。

契約者:30歳男性 被保険者(お子さん):0歳 保険料払込期間:10年 学資金受取時期18歳 受取り学資金総額:300万円 月払いの場合

それでは早速、比較していきましょう!

| 比較項目 | ソニー生命 | 明治安田生命 | オリックス生命 |

| 返戻率 | 105.5% | 105.7% | 100.5% |

| 月額払込金額 | 23,682円 | 23,640円 | 17,460円 |

| 総支払い金額 | 2,841,840円 | 2,836,800円 | 3,142,800円 |

| 受取り金額 | 3,000,000円 | 3,000,000円 | 3,161,280 円 |

| 保障内容 | ・保険料払込免除 ・ 死亡給付金 | ・保険料払込免除 ・ 死亡給付金 | ・死亡/高度障害保険金:400万円 ・重い障害状態に保険料払込免除 ・介護前払特約(※) ・リビング・ニーズ特約(※) |

※満期年齢はシュミレーションの都合で、ソニー生命:22歳 明治安田生命:21歳 オリックス生命:15年にて算出しています。

※オリックス生命は受取り金額を300万円に近づける為、保険金400万円で算出しています。

※リビング・ニーズ保険金

余命6か月以内と判断されたときに、指定した保険金額(指定保険金額)から6か月間の指定保険金額に対応する利息および保険料相当額を差引いた金額が支払われる

※介護前払保険金

主契約の保険料払込期間経過後、かつ、被保険者の年齢が満65歳以上で、約款所定の要介護状態となったときに、指定した保険金額(指定保険金額)から、会社所定の率により死亡保険金の前払となる期間相当の利息を差引いた金額が支払われる

こうして比較してみると、ソニー生命と明治安田生命は、返戻率の高さが最大の魅力だと言えますね。

オリックス生命も、この2社と比較すると返戻率は低くなりますが、元本割れはしないようになっています。

しかしオリックス生命の終身保険は、払込期間が終了してから、返戻率がどんどんと上がる仕組みでしたよね。

今回、シュミレーション条件が18歳より学資金の受取り開始でした。

15年時の返戻率で100.5%ですので、3年寝かせておけば、もう少し高くすることは可能ですね。

ちなみに同じ条件で20年の払込満了を選ぶと、返戻率が103.7%となります。

入学には間に合わずとも、大学在学中の費用に充ててもよいという方は、こちらを選択してみるのもひとつの方法です。

何より、RISEは生命保険ですので保障が手厚いのが魅力的ではないでしょうか?

万一の時はもちろん、余命宣告や介護状態といった、誰しもそうなる可能性を持っていることに対しても、保障が設けられています。

これだけ万一の場合に備えられて、返戻率が100%を超えてくるので、保障と貯蓄のバランスがとれた保険だということが分かります。

学資保険のメリット・デメリット

様々な視点から、学資保険と終身保険を比較してきました。

そこから見えてきた学資保険のメリットデメリットは以下の通りです。

| メリット | デメリット |

| ・貯蓄型や保障型と好きなプランが選べる ・着実に学資金を貯められる ・進学のタイミングで確実に受取れる ・お子さまの万一やケガなどにも備えられる | ・他の費用には充てられない ・加入年齢に制限がある |

学資保険のメリットは、各保険会社・各学資保険に特長があり、貯蓄にも保障にも重点を置けることです。

超低金利時代と言われる時代ですので、シンプルなプランでも良いから返戻率を上げたい方は貯蓄型。

お子さまのケガや入院などに備えたい方は、少し返戻率は低くなりますが保障型を選びましょう。

保障型の学資保険も、保障内容として万一への備えや医療保障と、さまざまなので、何に備えたいのか、一度ご家族で話し合ってみましょう。

デメリットとしては、学資保険という名の通り、教育資金としての積み立てですので、それ以外の用途に使うのが難しい点です。

もしどうしても、現金が必要になったとしても、解約するしかなく、途中解約の場合には、払い込んだ金額を下回ってしまいます。

10年~20年と長期間切り崩せないので、月々の支払いなど無理なく設定することをおすすめします。

終身保険のメリット・デメリット

終身保険のメリットデメリットは以下の通りです。

| メリット | デメリット |

| ・長期間かけておけば高い返戻率となる ・好きなタイミングで受取りができる ・加入可能年齢が幅広い | ・学資金に充てようと思うと返戻率が低くなる ・保障内容によっては保険料が高くなる |

終身保険の最大のメリットは、払込期間を過ぎると高い返戻率が維持される点でした。

返戻率に重点を置いている方にはおすすめなのですが、学資金(大学入学費用)に使うとなると、その段階で返戻率が上がっているかどうか、プランによっては微妙なことも…

そのため教育費は別でしっかり用意出来そうなので、将来の結婚やマイホームといったライフイベントでの出費に使うのもアリ!とお考えの方にはぴったりの保険です。

また、受取り金額や付加する特約について細かく設定出来るので、選択プランによっては、保険料が高くなってしまう可能性もあります。

必要なものとそうでないものを見極めて、予算通りの保険料に収めていく必要があります。

学資保険がおすすめな人

では実際に、あなたがどちらを選ぶべきなのでしょう。

学資保険がおすすめなのは、以下の条件にピンとくる方です。

- 教育費を着実に貯蓄していきたい方

- 高い返戻率に期待したい方

- 契約者やお子さまのもしもの場合に備えたい方

- 進学ごとや、大学在学中毎年など細かく学資金の受け取りがしたい方

学資保険は、将来のお子さまの教育費を貯蓄するための保険です。

そのため、最もお金が必要になると言われている大学入学に備えて、高い返戻率で受取りができるよう設定されています。

近年、こどもの医療費については各自治体が助成を行っており、中学校卒業まで医療費がほぼかからないところもあるので、貯蓄に重点を置けるのが魅力的ですね。

しかし、備えあれば憂いなし!

もっと医療保障を手厚くしたい方は、保障型の学資保険を選ぶという選択肢もあり、お子さまの保障と、将来の学資金の貯蓄とを同時進行で進めることも可能です。

求める条件によって、ぴったりなプランを選びやすいのも、学資保険を選ぶ理由のひとつです。

終身保険がおすすめな人

こんな点にピンときた方は、終身保険がおすすめ!

- 将来に備えて貯蓄性は欲しいけれど、学資金以外の使い方をしても良い方

- 途中解約の心配がなく、長期間加入していても困らない方

- 貯蓄性も保障もバランスよく必要としている方

終身保険は学資金として考えるとなると、少し返戻率が劣ってしまうため、使用用途を大学入学以降のライフイベントにとお考えの方におすすめです。

例えば、留学や就職後一人暮らしの資金、結婚費用と、入学時にかかる費用だけではなく、その先にもお子さまにとって大きなイベントはたくさんありますよね。

そこで解約すれば、高い返戻率で受取りができますし、もし使わなかった時には、自身の老後の資金にすることも可能です。

終身保険はとにかく使用用途が幅広く、どんな風にも使えるので、資金面で余裕のある方におすすめです。

学資保険・終身保険のおすすめ商品

さて、学資保険と終身保険どちらがあなたに合っているか、見極められましたか?

ここでそれぞれおすすめの保険として、学資保険は「ソニー生命」「明治安田生命」、終身保険は「オリックス生命」を紹介します。

ソニー生命(学資金準備スクエア)

| 契約可能年齢 | ・子供:0〜3歳 ・大人(男性):18〜61歳 ・大人(女性):16〜69歳 |

| 払込期間 | 10歳・15歳・17歳・18歳・20歳・22歳 |

| 払込方法 | 月払・半年払・年払 |

| 月額保険料(※) | 15,778円 |

| 返戻率(※) | 105.5% |

※契約者:30歳男性 お子さん:0歳 保険料払込期間:10年 学資金受取時期:18歳 月払いの場合

ソニー生命の「学資金準備スクエア」は、高い返戻率で口コミ人気の非常に高い学資保険です。

とにかく保障は最小限で良いので、高い貯蓄性に期待したい方にピッタリ!

ライフプランナーと呼ばれる、金融全般に豊富な知識を持った担当者が付くので、家計の見直しから、あなたに合った保険プランの提案までしてもらえます。

お子さまの誕生によって、今後資金面で不安をお持ちの方も、無理ないプランで契約したい方にもおすすめの学資保険です。

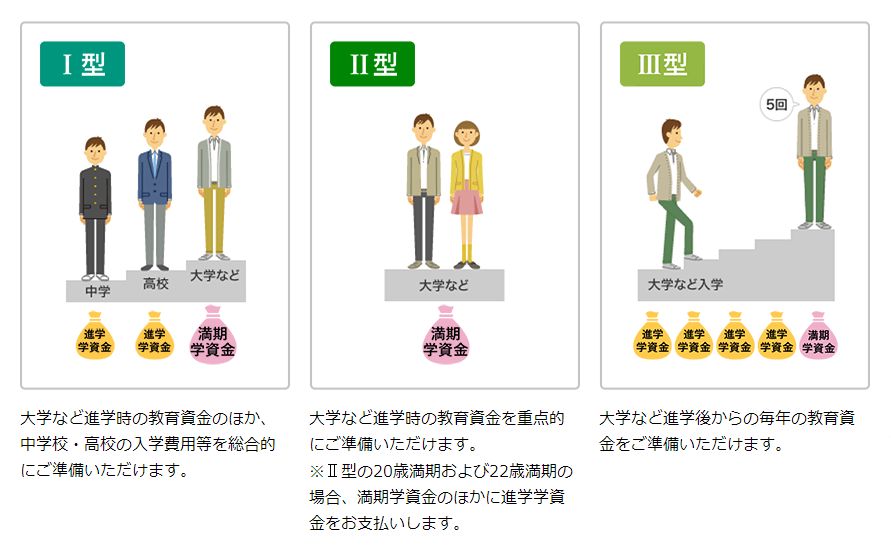

学資金準備スクエアのプランは、3種類あり受取り時期がそれぞれ異なります。

受取学資金総額も50万円から細かく設定可能ですので、家計に合わせやすいことがよく分かりますね。

また、受取り時期が17歳・18歳より選択できるので、早生まれのお子さまも、入学資金として準備していけるのが嬉しいポイント。

明治安田生命(つみたて学資)

| 契約可能年齢 | ・子供:満0〜6歳 ・大人:満18~45歳 ※お子様が2歳以上の時は大人満40歳まで |

| 払込期間 | 10歳・15歳 |

| 払込方法 | 月払・半年払・年払・一括 |

| 月額保険料(※) | 15,910円 |

| 返戻率(※) | 104.7% |

※契約者:30歳男性 お子さん:0歳 保険料払込期間:10年 学資金受取時期:18歳 月払いの場合

明治安田生命の「つみたて学資」は、最高返戻率109.0%という点で魅力的な学資保険です。

もし、おじいちゃんおばあちゃんの支援があるなど、一括での払込が可能な方におすすめ。

月払いを選択した場合も、保険料の払込は10歳または15歳で終了するので、本格的に学費のかかりはじめる時には、払込が完了しているというメリットがあります。

保険加入者は、24時間の育児相談サービスが受けられます。

子育ては、分からないことや不安に思う事の連続です。

厚生労働省が行っている#8000のこども医療でんわ相談を利用したことのある方もいらっしゃるかもしれませんが、こちらは非常に繋がりにくいことでも知られています。

そんな時、看護師さんや保健師さんといった専門家に24時間相談できるのは、心強いですよね。

オリックス生命(RISE)

| 契約可能年齢 | 15歳~75歳 |

| 払込期間 | ・短期払い(年数) 10年、15年、20年 ・短期払い(年齢) 50歳、55歳、60歳、65歳、70歳、75歳、80歳 ・終身払 ※加入年齢により対象範囲が異なる |

| 払込方法 | 月払い、半年払い、年払 |

| 月額保険料(※) | 13,095円 |

| 返戻率(※) | 100.5% |

返戻率:契約者30代男性 保険料払込期間:15年 低解約払戻期間:15年 保険金額:300万円 月払の場合

手頃な保険料で、高い返戻率のオリックス生命終身保険「RISE」。

50年、60年と長くかけることで、120%もの返戻率となると口コミ人気の高い終身保険です。

契約者の万一に保険金が支払われるのはもちろんのこと、

- 重い介護状態に該当した場合、保険金が前倒しで支払われる

- 重い障害状態に該当した場合、以後の保険料払込が免除される

- 余命6カ月と診断された場合、生存中に保険金が支払われる

といったプラン設定になっているので、臨機応変に資金を手元におけるというメリットも。

使い道を大学入学金に限らない方には、ぜひおすすめしたい保険です。

まとめ

以上、学資保険と終身保険はどちらがおすすめなのかご紹介しました。

大学までの教育資金目的なら貯蓄性の高い学資保険がおすすめですが、使用用途が学資金に限られる事や受取り時期が決まっている点で注意が必要です。

学資金の貯蓄ではなく、もっと長い目で見て、結婚やマイホームなどお子さまの将来必要となるであろう資金準備のためなら、終身保険を視野に入れてみるのもおすすめです。

保障の部分を見るなら、保障型の学資保険または終身保険となりますが、あまりいろいろな保障をつけると、返戻率が低くなったり、月々の掛け金が高くなったりというデメリットも…

どんな保障が必要なのか、学資保険に求める条件は何なのか、事前にしっかりと話しあったうえで、各保険のシュミレーション・比較を行いましょう。

そうすることで、あなたにぴったりの保険に出会えることを願っています。